行情复盘

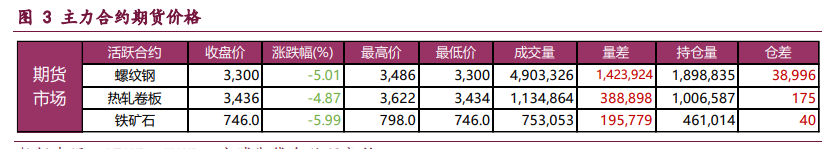

10月17日,螺纹钢期货主力合约收跌5.01%至3300.0元。

资金流向

10月17日收盘,螺纹钢期货资金整体流出2.82亿元。

背景分析

供需格局变化不大,建筑钢厂生产积极,螺纹钢周产量环比增 7.81 万吨,延续回升态势并升至年内高位,且品种吨钢利润良好,产量存有增量空间,供应压力在逐步增加。

后市展望

政策利好效应趋弱,钢市运行逻辑转向产业端,而目前螺纹需求改善有限且后续存走弱预期,相反供应在持续回升,供增需弱局面下产业矛盾在累积,钢价仍易承压运行,相对利好还是政策利好预期,现实逻辑主导下短期钢价转为偏弱震荡运行态势,重点关注需求表现情况。

研报正文

核心观点

【螺纹钢】

主力期价转弱下行,录得 5.01%日跌幅,量仓扩大。现阶段,政策利好效应趋弱,钢市运行逻辑转向产业端,而目前螺纹需求改善有限且后续存走弱预期,相反供应在持续回升,供增需弱局面下产业矛盾在累积,钢价仍易承压运行,相对利好还是政策利好预期,现实逻辑主导下短期钢价转为偏弱震荡运行态势,重点关注需求表现情况。

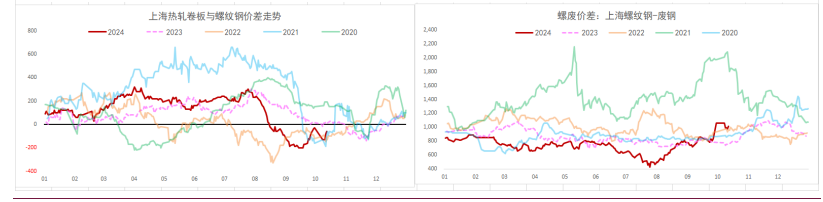

【热轧卷板】

主力期价弱势下行,录得 4.87%日跌幅,量增仓稳。目前来看,热卷供需两端相对平稳,库存延续去化,需求韧性尚可但存有隐忧,供应预期回升,产业担忧易发酵,相对利好是政策利好预期,钢市运行逻辑继续在预期现实之间博弈,短期政策利好趋弱,现实逻辑主导下热卷跟随建材震荡偏弱运行,重点关注需求变化情况。

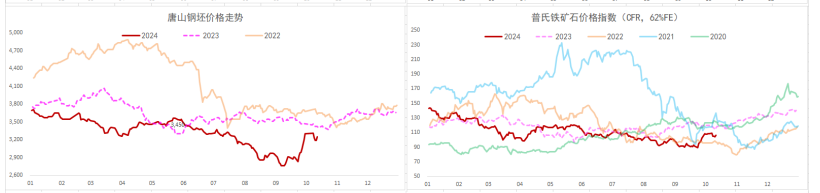

【铁矿石】

主力期价转弱下行,录得 5.99%日跌幅,量增仓稳。现阶段,铁矿石供需格局短期改善,给予矿价支撑,但矿石需求增量空间受限,而供应平稳运行,基本面料难持续好转,高库存局面矿价上行驱动不强,随着政策利好效应趋弱,短期矿价转为震荡偏弱运行态势,重点关注成材表现情况。

一 产业动态

(1)住建部:年底前将“白名单”项目的信贷规模增加至 4 万亿

住建部部长倪虹在国新办新闻发布会上表示,将通过货币化安置房方式新增实施 100 万套城中村改造、危旧房改造。调查显示,仅在 35 个大中城市,需要改造的城中村就有 170 万套,其他城市也有改造需求;全国需要改造的危旧房有 50 万套。

这次提出的新增实施 100 万套主要针对条件成熟、通过加大政策力度可以提前干的项目,主要采取货币安置的方式,将更有利于群众和自己意愿选择合适方式。倪虹表示,年底前将“白名单”项目的信贷规模增加至 4 万亿,将所有房地产合格项目都争取纳入“白名单”。

(2)央行:大部分存量房贷利率将在 10 月 25 日完成批量下调

人民银行副行长陶玲 10 月 17 日在国新办新闻发布会上表示,预计大部分存量房贷将在 10 月 25 日批量下调完成,意味着大家在 10 月 26 日就可以通过贷款银行的指定渠道查看调整结果,部分中小银行调整时间会稍晚,总体会在 10 月 31 日前全部完成。

绝大部分借款人都不需要到银行网点办理,对于房贷为浮动利率的借款人不需要提出申请,银行系统会批量调整,这部分占存量房贷九成以上;房贷为固定利率的借款人可通过银行手机银行、网上银行等渠道办理。

(3)财政部:专项债收购存量商品房由地方自主决策、自愿实施

财政部部长助理宋其超 10 月 17 日在国新办新闻发布会上表示,对于专项债收购存量商品房用作保障性住房,这项政策由地方自主决策、自愿实施,遵循法治化原则,按照市场化运作方式,在确保项目融资收益平衡的基础上,地方安排专项债收购存量商品房。

专项债用于收储土地在具体操作上,主要是支持各地结合实际情况,与存量土地的业主企业,合理确定收购价格,妥善处理回收存量土地涉及的债权债务关系,合理确定专项债券项目范围,及时安排专项债券的发行和支出。

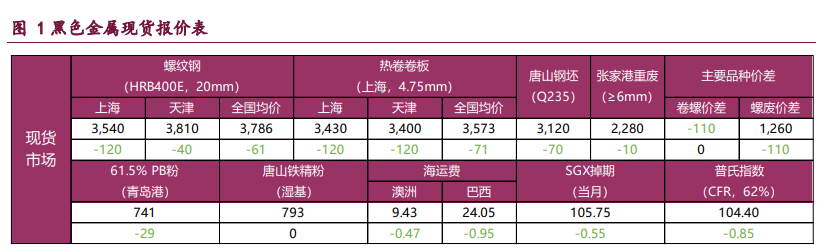

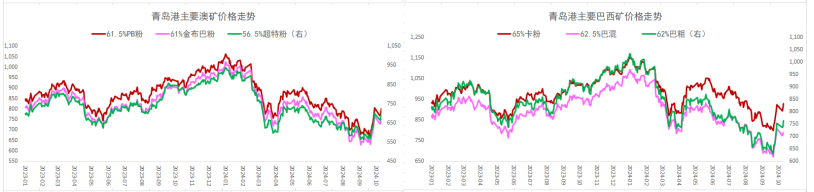

二 现货市场

三 期货市场

三 期货市场

五 后市研判

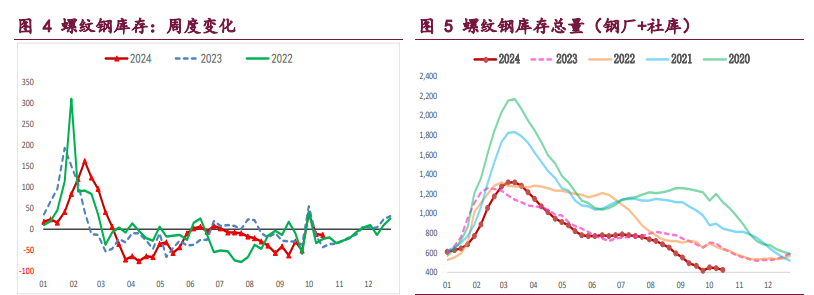

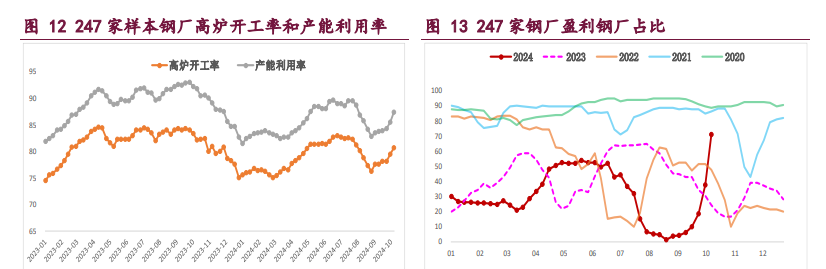

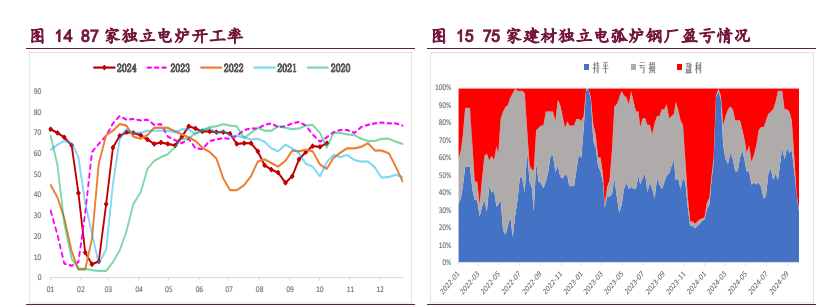

螺纹钢:供需格局变化不大,建筑钢厂生产积极,螺纹钢周产量环比增 7.81 万吨,延续回升态势并升至年内高位,且品种吨钢利润良好,产量存有增量空间,供应压力在逐步增加。

与此同时,螺纹钢需求有所回升,周度表需环比增 9.34 万吨,位于年内高位,但依旧处于近年来同期最低,且高频成交表现疲弱,整体来看旺季需求表现一般;且政策利好传递到实体端存有较长时滞,目前建筑项目工地资金到位改善有限,北方需求将迎来季节性走弱,因而螺纹需求难有实质性改善。

综上,政策利好效应趋弱,钢市运行逻辑转向产业端,而目前螺纹需求改善有限且后续存走弱预期,相反供应在持续回升,供增需弱局面下产业矛盾在累积,钢价仍易承压运行,相对利好还是政策利好预期,现实逻辑主导下短期钢价转为偏弱震荡运行态势,重点关注需求表现情况。

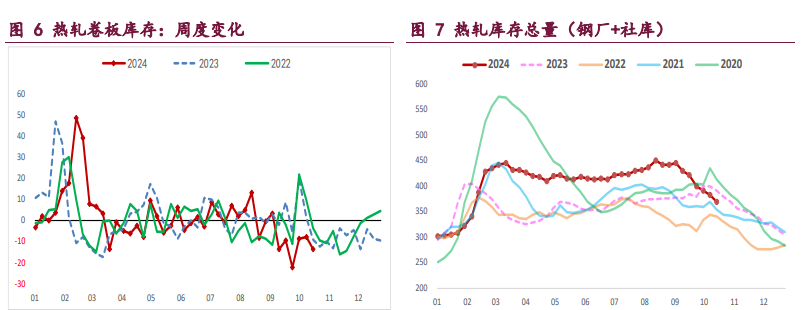

热轧卷板:供需格局相对平稳,板材钢厂提产有限,周产量环比降 2.90 万吨,供应再度收缩,但考虑到钢厂盈利状况尚可,减量空间预计有限,供应维持平稳运行。

与此同时,热卷需求韧性较好,周度表需环比增 2.79 万吨,延续高位平稳运行,继而带来库存良好去化,但需求隐忧未退,一方面冷轧产量延续回落,易拖累热卷需求,另一方面则是出口需求面临季节性走弱。

总之,热卷供需两端相对平稳,库存延续去化,需求韧性尚可但存有隐忧,供应预期回升,产业担忧易发酵,相对利好是政策利好预期,钢市运行逻辑继续在预期现实之间博弈,短期政策利好趋弱,现实逻辑主导下热卷跟随建材震荡偏弱运行,重点关注需求变化情况。

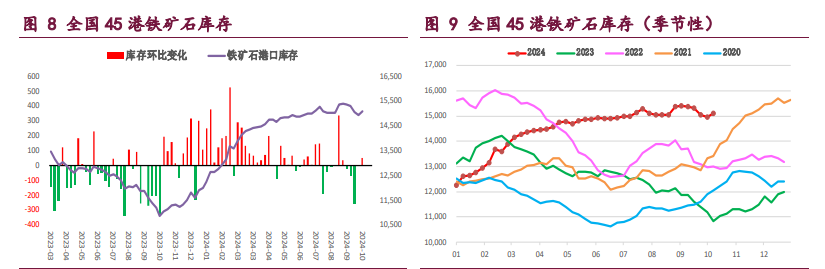

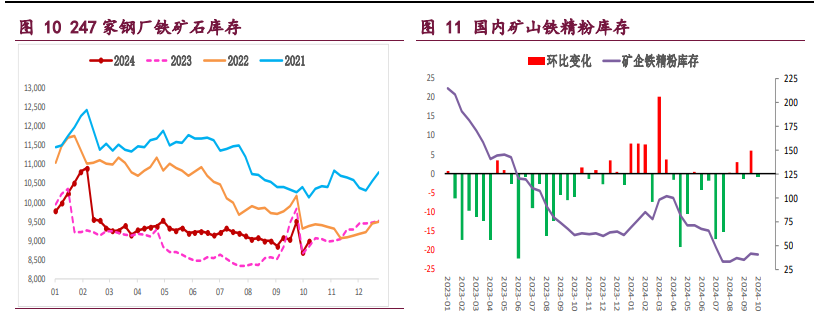

铁矿石:供需格局有所改善,盈利状况好转后钢厂生产积极,矿石终端消耗持续回升,上周样本钢厂日均铁水产量和进口矿日耗环比再增,且增幅扩大,而目前钢材主流品种吨钢利润依旧良好,钢厂生产积极性较高,预计矿石需求延续强劲,继续给予矿价支撑,但需注意的是钢市能否承接持续提产有待跟踪。

与此同时,假期因素扰动消退,国内港口铁矿石到货大幅回升,而海外矿商发运则是平稳运行,按船期推算国内港口到货量仍会下降,但降幅不大,叠加国内矿山生产恢复,整体铁矿石供应延续相对高位。

目前来看,铁矿石供需格局短期改善,给予矿价支撑,但矿石需求增量空间受限,而供应平稳运行,基本面料难持续好转,高库存局面矿价上行驱动不强,随着政策利好效应趋弱,短期矿价转为震荡偏弱运行态势,重点关注成材表现情况。