行情复盘

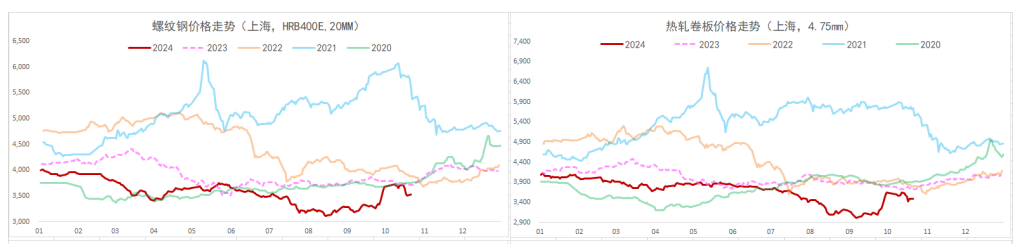

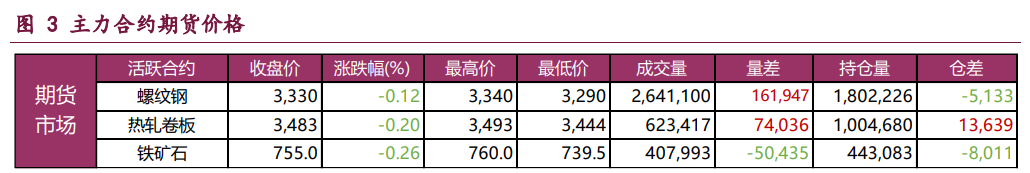

10月24日,螺纹钢期货主力合约收跌0.12%至3330.0元。

资金流向

10月24日收盘,螺纹钢期货资金整体流出124.28万元。

背景分析

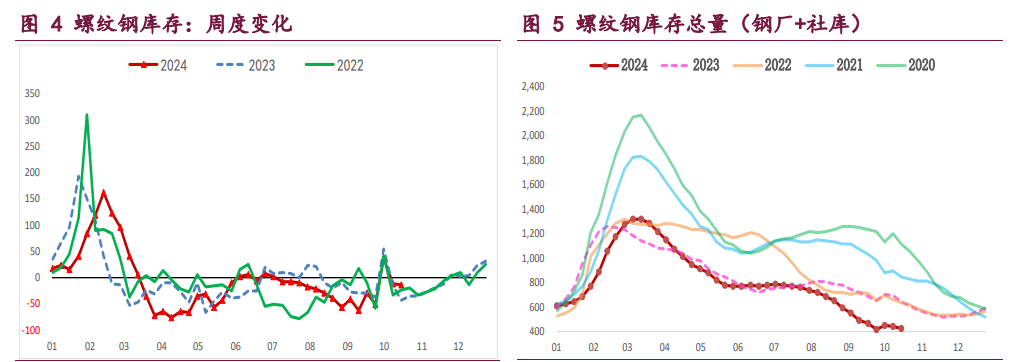

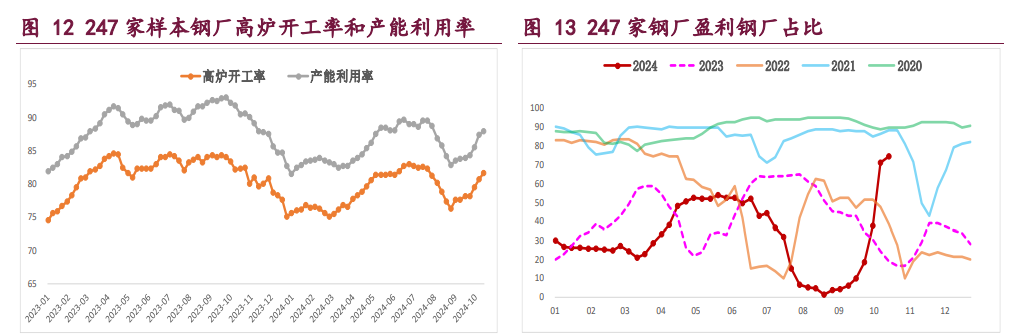

供需格局有所走弱,库存拐点已现,建筑钢厂生产积极,螺纹钢周产量环比增 7.08 万吨,延续回升态势并创下年内单周新高,且目前品种吨钢利润依旧较好,产量仍易高位攀升,供应压力持续增加。

后市展望

宏观利好趋弱,钢市运行逻辑逐步转向现实端,螺纹钢供应持续回升,压力开始显现,而需求在季节性走弱,供增需弱局面产业矛盾不断累积,钢价继续承压运行,相对利好还是政策预期,当下现实逻辑主导下钢价延续偏弱震荡运行态势,重点关注需求表现情况。

研报正文

核心观点

【螺纹钢】

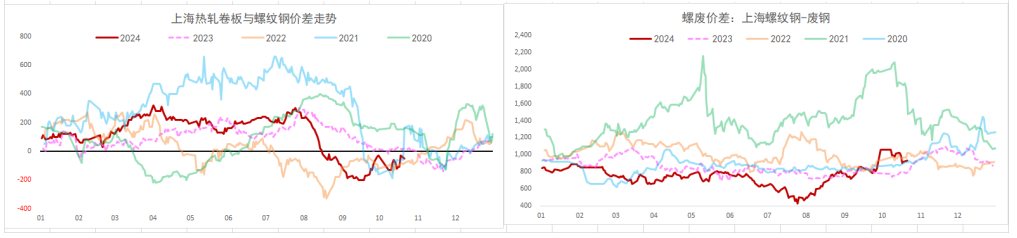

主力期价探底回升,录得 0.12%日跌幅,量增仓缩。现阶段,宏观利好趋弱,钢市运行逻辑逐步转向现实端,螺纹钢供应持续回升,压力开始显现,而需求在季节性走弱,供增需弱局面产业矛盾不断累积,钢价继续承压运行,相对利好还是政策预期,当下现实逻辑主导下钢价延续偏弱震荡运行态势,重点关注需求表现情况。

【热轧卷板】

主力期价震荡运行,录得 0.20%日跌幅,量仓扩大。目前来看,热卷产业矛盾相对有限,供应平稳而需求韧性尚可,库存延续去化,但需求隐忧未退,且政策利好效益趋弱,同样难以独立上行,短期走势仍将跟随建材为主,重点关注钢厂生产情况。

【铁矿石】

主力期价探底回升,录得 0.26%日跌幅,量仓收缩。现阶段,供减需增局面下铁矿石基本面迎来改善,继续给予矿价支撑,但需求增量空间有限,供应收缩难持续,矿石基本面难有持续性好转,而高库存压力未变,矿价易承压运行,相对利好还是政策端,多空因素博弈下预计矿价延续震荡运行态势,重点关注成材表现情况。

一 产业动态

(1)CME:预计 10 月挖掘机销量 16000 台左右,同比增长 10%

经草根调查和市场研究,CME 预估 2024 年 10 月挖掘机(含出口)销量 16000 台左右,同比增长 10%左右。市场持续回暖:国内市场筑底回升态势明显,出口市场逐步修复,恢复正向增长。分市场来看:国内市场预估销量 8000 台,同比增长近 18%。

受益于新一轮集中换新周期到来,地产宽松政策效果逐步显现、国家大规模换新政策催化作用显现等因素影响,国内市场有望进入新一轮增长周期。出口市场预估销量 8000 台,同比增长近 3%。受益于国产品牌去库存逐渐完成、同期低基数、海外部分地区需求温和复苏,出口市场向好。按照 CME 观测数据, 2024 年 1-10 月,中国挖掘机械整体销量同比基本持平,降幅持续收窄。其中,国内市场同比增长超过 9%,出口市场销量同比下降 8%。数据环比 1-9 月均有改善。

(2)土地出让收入下降 25%,土储专项债时隔五年重启

财政部等部委多次在国新办发布会上提到重启土地储备专项债的发行。2017 至 2019 年,土储专项债曾累计发行约 1.25 万亿元,此后中断至今。当前重启土储专项债可缓解地方政府及地方国企的资金压力,并扩大专项债使用范围。预计化债非重点省份有望获得更多土储专项债发行支持,土储专项债需配合其他政策推动房地产市场止跌回稳。

(3)中钢协:10 月中旬重点钢企粗钢日产 207.2 万吨

2024 年 10 月中旬,重点统计钢铁企业共生产粗钢 2072 万吨,平均日产 207.2 万吨,日产环比增长 1.1%;生铁 1862 万吨,平均日产 186.2 万吨,日产环比增长 0.4%;钢材 2007 万吨,平均日产 200.7 万吨,日产环比增长 3.8%。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

螺纹钢:供需格局有所走弱,库存拐点已现,建筑钢厂生产积极,螺纹钢周产量环比增 7.08 万吨,延续回升态势并创下年内单周新高,且目前品种吨钢利润依旧较好,产量仍易高位攀升,供应压力持续增加。

与此同时,螺纹钢需求开始走弱,周度表需环比降 14.34 万吨,而高频每日成交也是弱稳运行,两者显著低于往年同期水平,季节性走弱显现;且政策利好传递到实体端存有较长时滞,而目前建筑项目工地资金到位情况改善有限,加之北方需求将面临季节性走弱,后续螺纹需求难有实质性改善。

目前来看,宏观利好趋弱,钢市运行逻辑逐步转向现实端,螺纹钢供应持续回升,压力开始显现,而需求在季节性走弱,供增需弱局面产业矛盾不断累积,钢价继续承压运行,相对利好还是政策预期,当下现实逻辑主导下钢价延续偏弱震荡运行态势,重点关注需求表现情况。

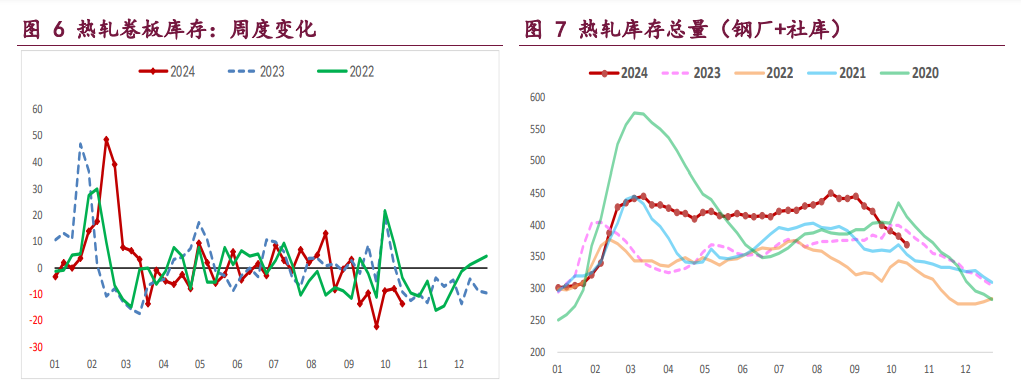

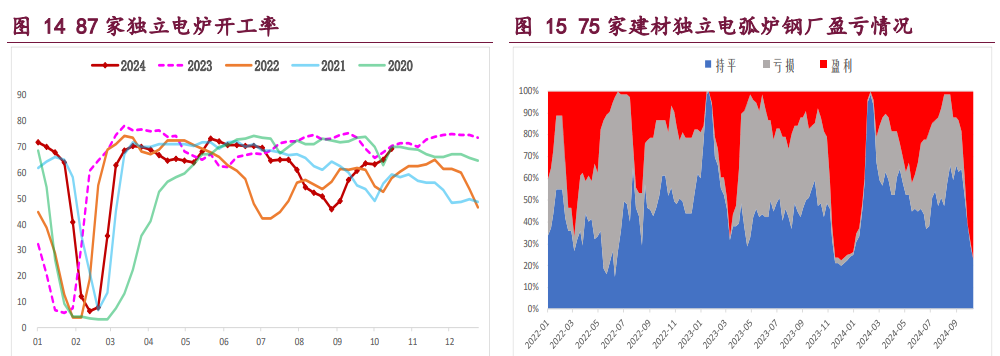

热轧卷板:供需格局相对良好,库存延续良好去化,板材钢厂生产平稳,热卷周产量环比微降 0.90 万吨,考虑到钢厂盈利状况较好,供应短期维持平稳运行态势,但后续需提防钢厂品种调节所带来压力。

与此同时,热卷需求表现平稳,周度表需环比增 1.31 万吨,维持相对高位,但高频成交有所走弱,且主要下游行业冷轧产量持续下行,叠加出口需求走弱担忧,需求端利好效应有限。

综上,热卷产业矛盾相对有限,供应平稳而需求韧性尚可,库存延续去化,但需求隐忧未退,且政策利好效益趋弱,同样难以独立走强,短期走势仍将跟随建材为主,重点关注钢厂生产情况。

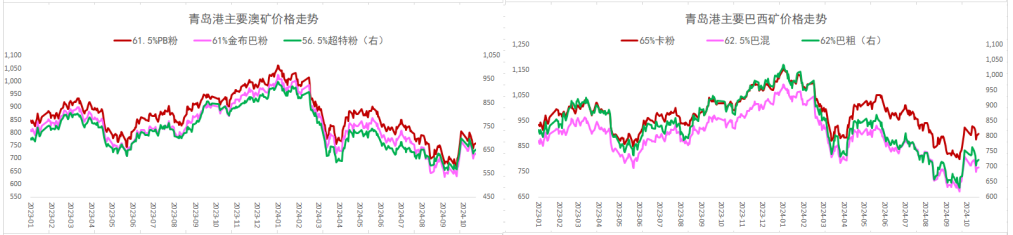

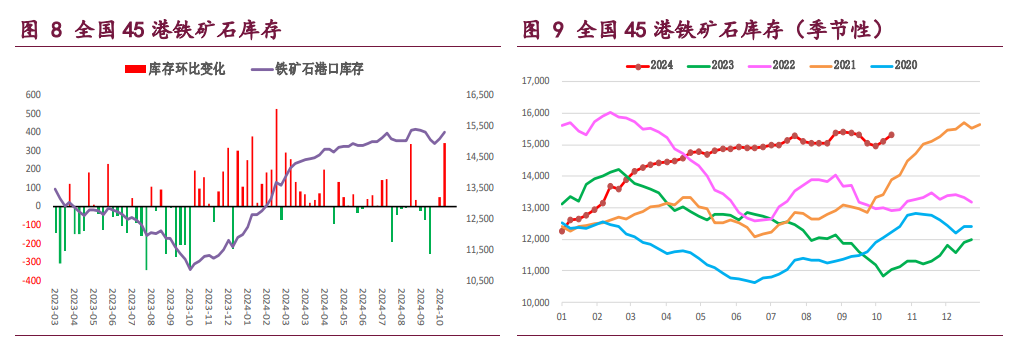

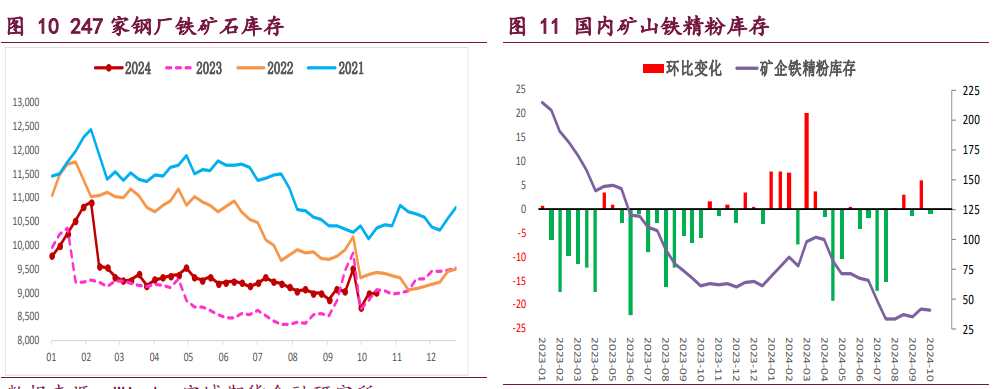

铁矿石:供需格局有所变化,钢厂盈利状况较好,生产相对积极,矿石终端消耗延续回升,上周样本钢厂日均铁水产量和进口矿日耗环比再增,但增幅收窄,考虑到目前钢材主流品种吨钢利润依旧良好,钢厂生产积极性较高,矿石需求会维持高位,继续给予矿价支撑,但钢市难以承接大幅提产,利好效应有限。

与此同时,国内港口铁矿石到货再度回落,且海外矿商发运环比下降,按船期推算国内港口到货量延续下降,短期海外矿石供应有所收缩,但持续性待跟踪,而国内矿山生产积极,供应端利好效应有限。

目前来看,供减需增局面下铁矿石基本面迎来改善,继续给予矿价支撑,但需求增量空间有限,供应收缩难持续,矿石基本面难有持续性好转,而高库存压力未变,矿价易承压运行,相对利好还是政策端,多空因素博弈下预计矿价延续震荡运行态势,重点关注成材表现情况。