行情复盘

10月30日,沪铜期货主力合约收涨0.20%至76670.0元。

资金流向

10月30日收盘,沪铜期货资金整体流出3767.18万元。

背景分析

昨日盘后根据 SMM 报道,部分分析人士表示特朗普当选或令中国宣布更强有力财政政策。中国计划批准在未来几年内发行超过 10 万亿特别国债及地方政府债券。

后市展望

上周以来铜价整体呈现减仓下行态势,且振幅明显收窄,我们认为 11 月初美联储议息会议以及美国大选很大程度上会影响短期市场风险偏好,资金多以观望为主。

研报正文

核心观点

【沪铜】

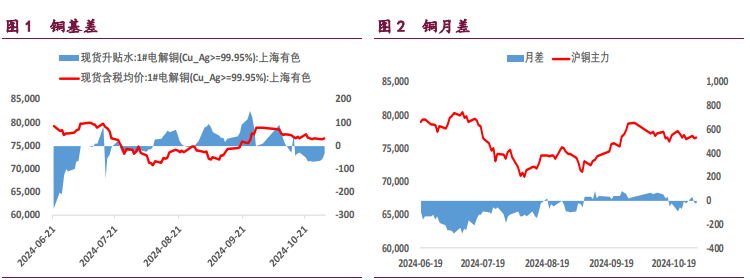

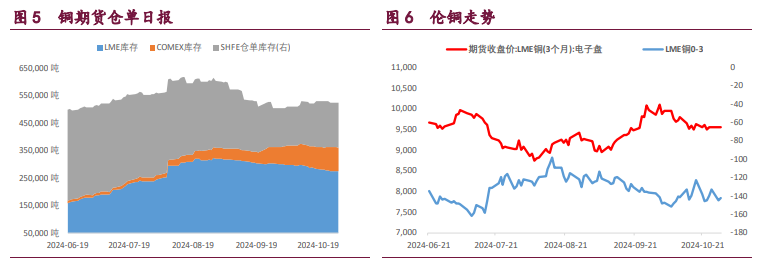

昨日夜盘沪铜主力期价一度冲高至 7.7 万关口,随后冲高回落至 7.65 万一线震荡,日内延续震荡。美国大选临近,市场目前对特朗普获胜押注概率进一步走高。

昨日盘后根据 SMM 报道,部分分析人士表示特朗普当选或令中国宣布更强有力财政政策。中国计划批准在未来几年内发行超过 10 万亿特别国债及地方政府债券。

宏观大利好推动下伦铜亚盘结束后陡然冲高,伦铜一度由 9500 美元一线拉升至 9660 美元一线。上周以来铜价整体呈现减仓下行态势,且振幅明显收窄,我们认为 11 月初美联储议息会议以及美国大选很大程度上会影响短期市场风险偏好,资金多以观望为主。

【沪铝】

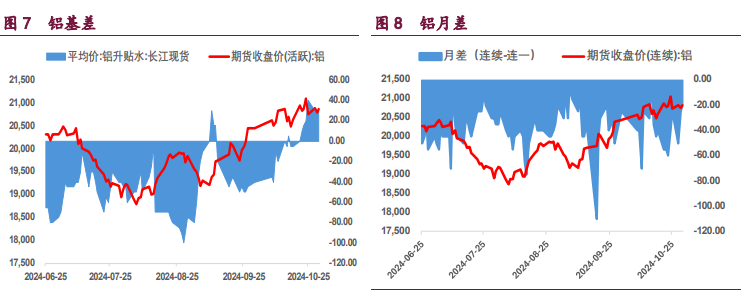

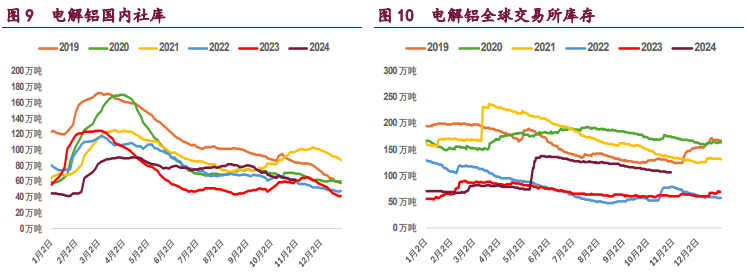

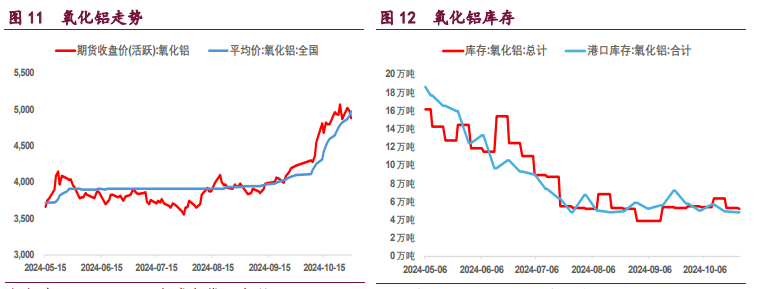

今日铝主力整体震荡运行,持仓量小幅下降,日内氧化铝跳水近 4%,铝也跟随跳水,一度逼近 20 日均线,尾盘持续反弹。

近期沪铝合约持续减仓下行,本周以来振幅明显收窄,我们认为 11 月初美联储议息会议以及美国大选很大程度上会影响短期市场风险偏好,资金多以观望为主,多头了结意愿较强。短期关注 20 日均线支撑。

【沪镍】

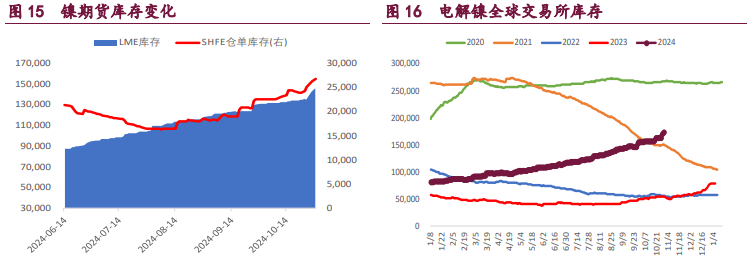

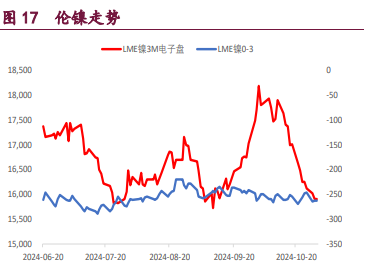

沪镍主力期价今日在 12.4 万上方震荡企稳,持仓量持续下降。在有色分化的情况下,长期过剩的镍仍被当作空配对象。

产业上,长期供应端宽松预期不变;需求端 9 月以来国内宏观刺激消费政策陆续出台和落地,消费预期乐观,但整体对镍的消费带动较为有限。短期关注前低技术支撑。

1. 产业动态

铜

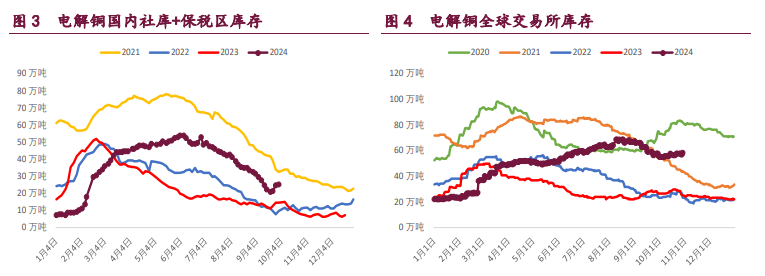

10 月 30 日,中国有色金属工业协会召开 2024 年三季度有色金属工业经济运行情况新闻发布会。前三季度,我国有色金属工业运行良好,有色金属工业生产经营保持稳健增长。中国有色金属工业协会对全年有色金属工业主要指标预判如下:有色金属工业增加值增速保持在 6%左右,十种常用有色金属产量增速在 5%左右,行业固定资产投资增速维持在 10%以上,有色金属进出口量、额都将保持稳定增长,铜、铝等常用有色金属价格维持高位波动,工业硅、碳酸锂价格低位运行,规上有色金属企业实现利润有望与去年持平,维持历史较高水平。

铝

10 月 30 日,国际铝业协会(IAI)公布的数据显示,全球 9 月氧化铝产量为 1203 万吨,日均产量为 40.10 万吨,8 月全球氧化铝产量修正为 1256.2 万吨。中国 9 月氧化铝预估产量为 721 万吨,8 月修正后为 745 万吨。

镍

10 月 30 日,精炼镍上海市场主流参考合约沪镍 2411 合约。金川电解主流升贴水+1750 元/吨,价格 125560 元/吨;俄罗斯镍主流升贴水 0 元/吨,价格 123810 元/吨;挪威镍主流升贴水+3100 元/吨,价格 126910 元/吨;镍豆主流升贴水-500 元/吨,价格 123310 元/吨。

2. 相关图表