行情复盘

11月8日,工业硅期货主力合约收跌0.87%至12465.0元。

资金流向

11月8日收盘,工业硅期货资金整体流入2303.32万元。

背景分析

近期云南地区个别硅企开始减炉生产,开工小幅下滑,川滇地区预计于10月末开始集中停产,预计四川地区较月初减少24 台炉子,云南地区较月初减少39台炉子,并于11-12月减产范围扩大,北方前期保温、检修炉子或陆续复产,开工维持高位,供给端整体呈小幅减量趋势。

后市展望

近日工业硅报价随有所抬升,但远不及成本上移幅度,加之北方开工高位,下游需求偏弱,川滇地区或于月底批量关停炉子,供需双弱背景下,叠加仓单回流压力,预计硅价短期维持低位整理态势,远月合约可考虑逢低轻仓试多。

研报正文

资讯

1. 根据SMM调研了解,新疆样本硅企(产能占比79%)周度产量在42340吨,周度开工率在87%,较上周环比持平。云南样本硅企(产能占比30%)周度产量在4075吨,周度开工率在48%,周环比大幅减少。四川样本硅企(产能占比32%)周度产量在2240吨,周度开工率在34%,环比大降。

2.SMM 统计11月8日工业硅全国社会库存共计49.9万吨,较上周环比减少0.3万吨。

3.2024 年10月28日至2024年11月3日当周SMM统计国内企业中标光伏组件项目共40项,中标价格分布区间集中0.68-0.69元/瓦;单周加权均价为0.69元/瓦,与上周相比下降0.1元/瓦;中标总采购容量为19056.72MW,相比上周增加16368.62MW。

投资策略

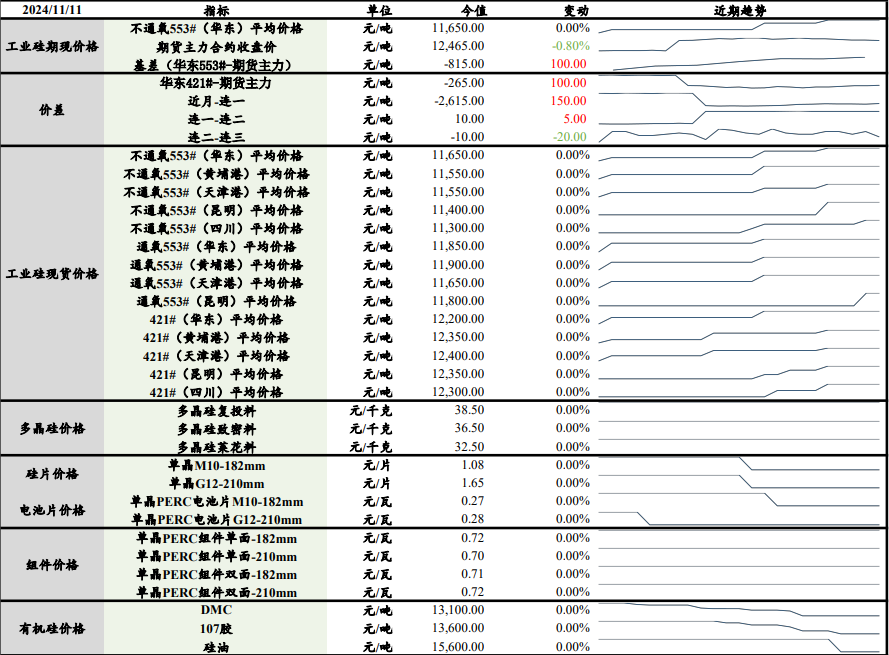

上一交易日工业硅不通氧553#(华东)平均价格较前日持平至11,650元/吨,421#(华东)工业硅平均价格较前日持平至12,200元/ 吨,期货主力合约收盘价较前一天下跌0.80%至12,465元/吨。

多晶硅复投料价格较前一天持平至38.5元/千克;多晶硅致密料较前一天持平至36.5元/千克;多晶硅莱花料较前一天持平至32.5元/千克。

基本面来看,近期云南地区个别硅企开始减炉生产,开工小幅下滑,川滇地区预计于10月末开始集中停产,预计四川地区较月初减少24 台炉子,云南地区较月初减少39台炉子,并于11-12月减产范围扩大,北方前期保温、检修炉子或陆续复产,开工维持高位,供给端整体呈小幅减量趋势;

需求端来看,光伏企业库存有所消化,但过剩格局依旧,终端需求增长并不明显,四季度组件企业出货进入冲量阶段,排产预计继续迎来上涨,电池片排产则小于组件,电池片正式进入去库阶段,10月多晶硅企业则暂无停产复产计划,受颗粒硅提产及部分棒状硅爬产影响,预计10月产量小幅增长至13万吨之上,关注通威11月减产情况;有机硅受部分产线停车检修产量下滑,龙头企业带头上调报价,价格走势坚挺,对工业硅需求略有走弱。

整体来看,随着川滇地区进入枯水期,硅企成本上移1,500-2,000元/吨左右,近日工业硅报价随有所抬升,但远不及成本上移幅度,加之北方开工高位,下游需求偏弱,川滇地区或于月底批量关停炉子,供需双弱背景下,叠加仓单回流压力,预计硅价短期维持低位整理态势,远月合约可考虑逢低轻仓试多。