行情复盘

11月8日,橡胶期货主力合约收涨0.69%至18355.0元。

资金流向

11月8日收盘,橡胶期货资金整体流入1.06亿元。

背景分析

汽车以旧换新政策持续推进,提振橡胶消费预期,10 月乘用车市场表现强劲,但是重卡市场持续低迷。上周上期所库存小幅回升,中国天然橡胶社会库存继续小幅下降,青岛总库存持续累库但幅度较缓,库存仍处低位。

后市展望

在成本端存在支撑,市场情绪相对积极,库存小幅累库但仍处低位的情况下,预计胶价短期内或将维持区间震荡。后续关注主产区天气变化情况、橡胶进口情况、欧美央行降息进展、需求变化情况和去库情况。

研报正文

一、价格分析

(一)期货价格

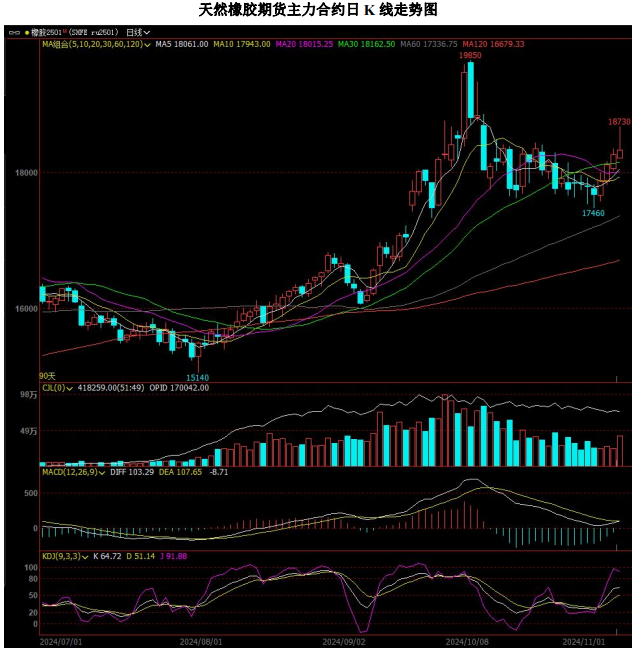

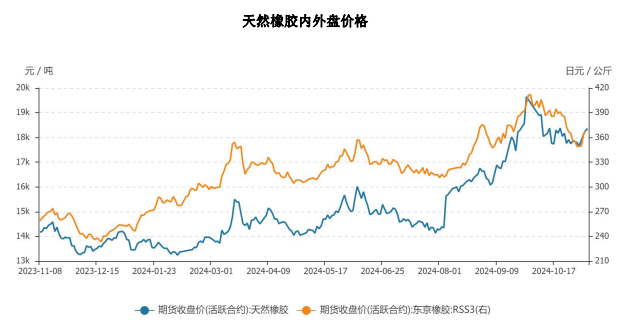

上周天然橡胶主力合约 RU2501 价格在 17460-18730 元/吨之间运行,期货价格先抑后扬,连续上涨,总体涨幅较大。

截至 2024 年 11 月 8 日上周五下午收盘,当周天然橡胶主力合约RU2501 上涨570点,涨幅 3.2%,报收 18355 元/吨。

(二)现货价格

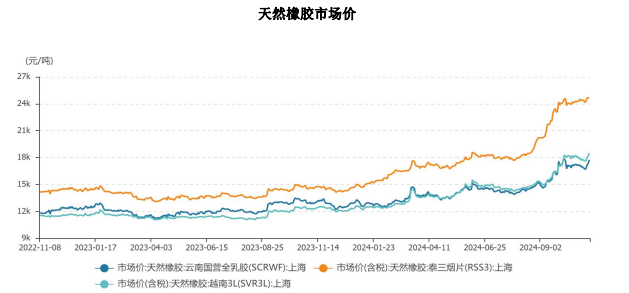

截至 2024 年 11 月 8 日,云南国营全乳胶(SCRWF)现货价格17750 元/吨,较上周上涨 900 元/吨;泰三烟片(RSS3)现货价格 24650 元/吨,较上周上涨250 元/吨;越南3L(SVR3L)现货价格 18500 元/吨,较上周上涨 800 元/吨。

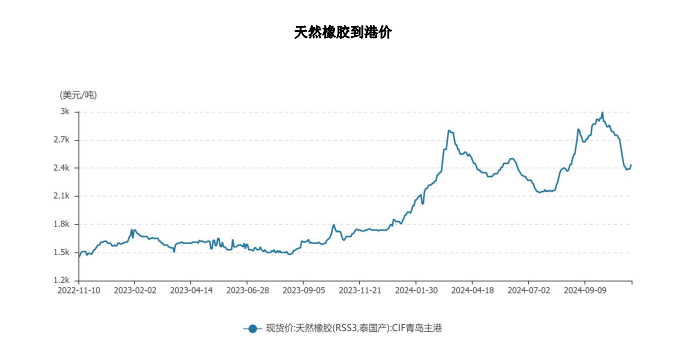

截至 2024 年 11 月 8 日,青岛天然橡胶到港价 2440 美元/吨,较上周上涨30 美元/吨。

(三)基差价差

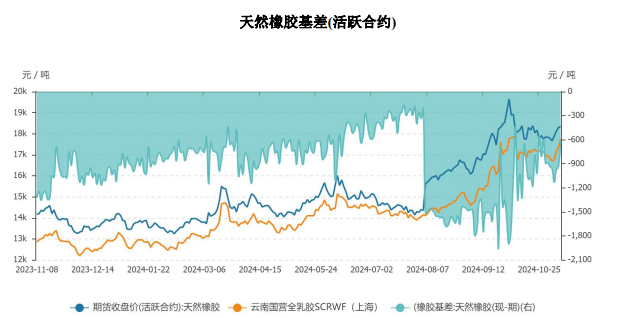

以上海云南国营全乳胶(SCRWF)现货报价作为现货参考价格,以天然橡胶主力合约期价作为期货参考价格,二者基差小幅收缩。

截至 2024 年 11 月 8 日,二者基差维持在-605 元/吨,较上周缩小了330 元/吨。

截至 2024 年 11 月 8 日,天然橡胶内外盘价格较上周均明显上涨。

二、重要市场信息

1.据新华社报道,美国共和党总统候选人特朗普宣布在2024 年总统选举中获胜。受此消息影响,其间,全球各类资产出现大幅波动。

2.美国 10 月 ISM 非制造业 PMI 为 56,创 2022 年 8 月以来新高,预期53.8,前值54.9。

3.11 月 8 日美联储如期降息 25 个基点,决议声明表示就业和通胀目标所面临的风险“大致平衡”,但决议声明删除了关于“在抗通胀问题上获得信心”的表述。决议声明的部分调整引起一些人猜测,是否在暗示不排除 12 月暂停降息的可能。本次利率决议获得一致通过。决议公布后,美股波动不大,基本维持日内涨势。美元短线拉涨,日内跌幅收窄,美债收益率跌幅收窄,黄金短线小幅走高。

4.美联储主席鲍威尔表示,经济整体表现强劲,近期指标表明,经济稳健地扩张,消费者开支增速仍然保持韧性,供应条件改善,这已经支持经济。鲍威尔重申,美国通胀已经更加接近 2%,核心通胀仍然在某种程度上偏高。降息将有助于保持经济的强度。美联储将继续逐次会议地做决定。

5.美国上周初请失业金人数 22.1 万人,预期 22.1 万人,前值从21.6 万人修正为21.8万人。

6.美国 11 月密歇根大学消费者信心指数初值 73,预期71,前值70.5。一年期通胀率预期初值 2.6%,预期 2.7%,前值 2.7%。

7.中国物流与采购联合会数据显示,10 月份全球制造业采购经理指数为48.8%,与上月持平,连续 4 个月徘徊在 49%左右,全球经济恢复态势仍然偏弱。

8.英国央行宣布将基准利率下调 25 个基点至 4.75%,符合预期。这是今年以来英国央行第二次降息。英国央行表示,控制通货膨胀继续取得进展,特别是随着先前的外部冲击已经消退,剩余的国内通胀压力也正在逐渐缓解。但英国央行警告称,政府预算案可能会进一步推高通胀率。

9.瑞典央行宣布,降息 50 个基点,将基准利率从 3.25%下调至2.75%。这是该央行近十年来最大单次降息幅度。瑞典央行称,可能会在 12 月以及2025 年上半年再次下调政策利率。

10.澳洲联储连续第八次会议维持关键利率在 4.35%不变,符合市场预期。澳洲联储声明称,澳洲联储不排除任何选项,潜在通胀率仍然过高,产出增长疲弱,薪资压力已有所缓解;澳洲联储将继续依赖数据和风险评估,仍需要对通胀的上行风险保持警惕,委员会坚定致力于让 CPI 重返目标。

11.中国 10 月 CPI 同比上涨 0.3%,预期涨 0.4%,前值涨0.4%。中国10 月PPI同比下降 2.9%,预期降 2.5%,前值降 2.8%。国家统计局称,10 月份,消费市场运行总体平稳,食品价格高位回落,加之汽油价格下行,CPI 环比下降 0.3%,同比上涨0.3%;国际大宗商品价格总体波动下行,但在一揽子增量政策落地显效等因素带动下,国内部分工业品需求恢复,PPI 环比降幅明显收窄,同比降幅微扩。

12.10 月财新中国服务业 PMI 为 52,为三个月来最高,前值50.3;财新中国综合PMI反弹 1.6 个百分点至 51.9,为 7 月来新高。

13.中国物流与采购联合数据显示,10 月份中国物流业景气指数为52.6%,环比回升0.2 个百分点。指数在 50%以上的扩张区间内继续有所提升,显示在需求保持增长的情况下,物流业景气水平持续提升。

14.央行发布数据显示,2024 年三季度末,人民币房地产贷款余额52.9 万亿元,同比下降 1%。其中,人民币房地产开发贷款余额 13.79 万亿元,同比增长2.7%,增速比上年末高 1.2 个百分点,前三季度增加 6385 亿元。个人住房贷款余额37.56 万亿元,同比下降2.3%。

15.据 58 安居客研究院统计,百城中有 74 个城市二手房挂牌量出现回落。其中,一线城市挂牌量明显回落,跌幅为 2.0%,相比高点已回落近三成;二线城市下跌0.6%,三四线城市下跌 1.1%。

16.崔东树发文称,中国二手车市场发展,随着国家对二手车以旧换新政策的推动,二手车潜力巨大。2024 年 9 月的二手车 166 万台、同比增 4%,交易额1064 亿元同比增2%;1-9 月交易 1422 万台、同比增长 5%,交易额 9392 亿元,增9%。与此同时,由于二手车交易的档次不断提升,二手车交易额逐步地提升,2022 年二手车交易额达到10596 亿元,2023年达到 11795 亿元增 11%的水平,按 2024 年 1-9 月增 9%测算全年预计近1.3 万亿元,体现了二手车交易的规模不断提升。

17.中国汽车流通协会发布的数据显示,2024 年 1-9 月进口汽车累计销售481871辆,同比下滑 13.5%。进口汽车行业库存方面,2024 年仍延续去年趋势,处于去库存周期。9月进口车销量进一步下探,库存深度上升至 7.5 个月,创历史新高。

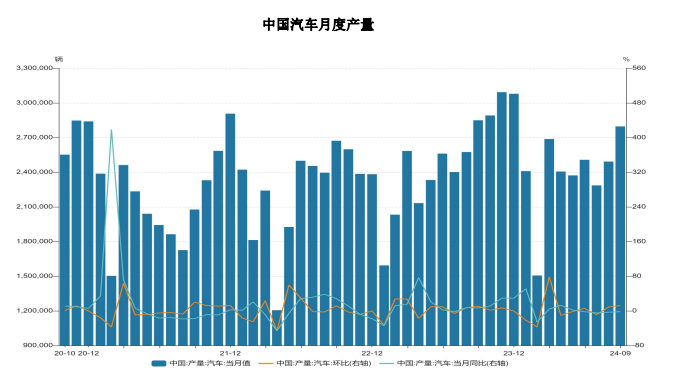

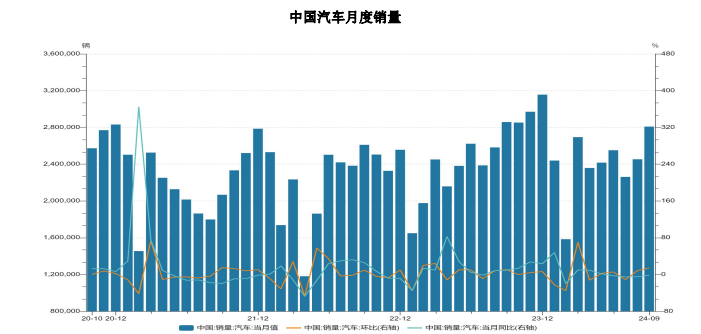

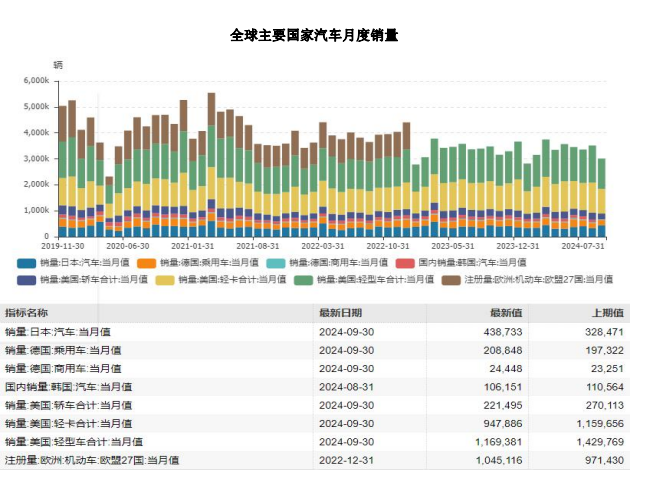

18.中汽协发布数据显示,9 月,我国汽车产销分别完成279.6 万辆和280.9万辆,环比分别增长 12.2%和 14.5%,同比分别下降 1.9%和 1.7%。其中,新能源汽车产销分别完成130.7 万辆和 128.7 万辆,同比分别增长 48.8%和 42.3%,占汽车新车总销量的45.8%。

19.据中国海关总署 11 月 7 日公布的数据显示,2024 年10 月中国进口天然及合成橡胶(含胶乳)合计 65.9 万吨,较 2023 年同期的 63 万吨增加4.6%。1-10 月中国进口天然及合成橡胶(含胶乳)共计 578.7 万吨,较 2023 年同期的654.4 万吨下降11.6%。

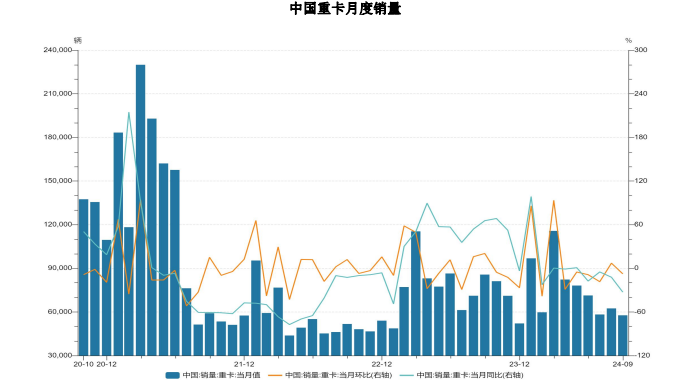

20.据最新数据,2024 年 10 月,我国重卡市场销量大约在6.2 万辆左右(开票口径,包含出口及新能源,下同),同比下降 24%,环比增加 7%。2024 年前10 月,我国重卡累计销量大致在 73.5 万辆,同比下降 5%。

三、供应端情况

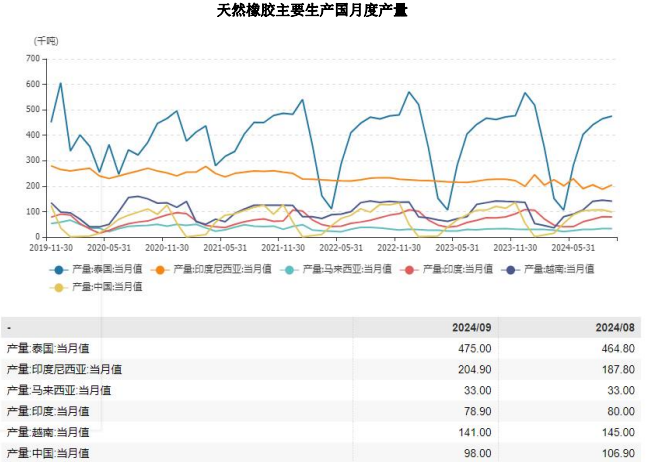

截至 2024 年 9 月 30 日,天然橡胶主要生产国的产量变化情况如下:泰国和印度尼西亚产量较上月小幅增长;马来西亚产量与上月持平;越南和印度主产区产量较上月微幅下降;中国主产区产量较上月小幅下降。

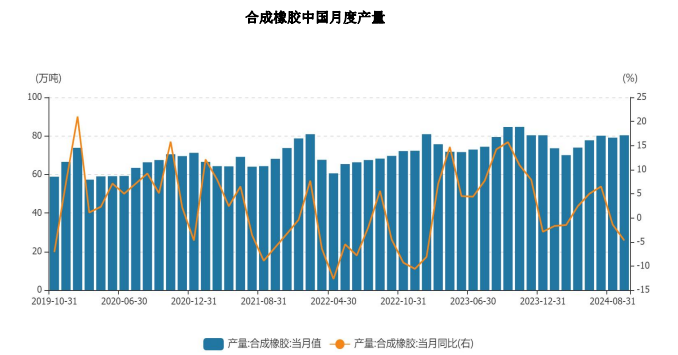

截至 2024 年 9 月 30 日,合成橡胶中国月度产量为 80.3 万吨,同比下降4.7%。

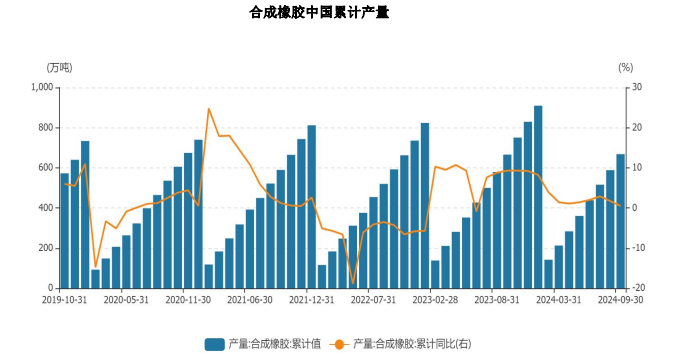

截至 2024 年 9 月 30 日,合成橡胶中国累计产量为 667.9 万吨,同比增长0.5%。

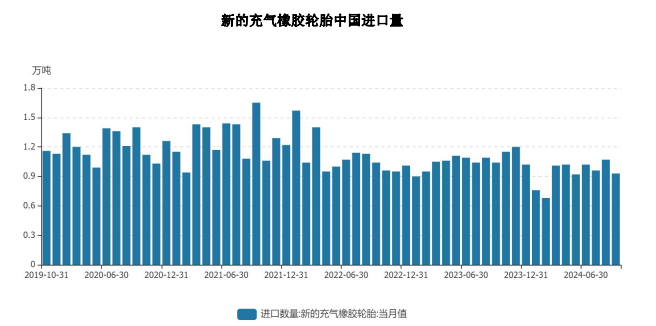

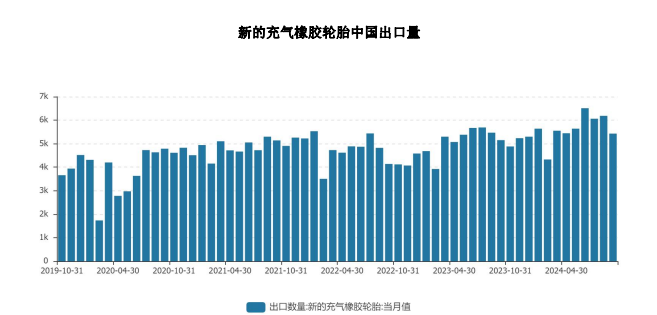

截至 2024 年 9 月 30 日,新的充气橡胶轮胎中国进口量为0.93 万吨,环比下降13.08%。

四、需求端情况

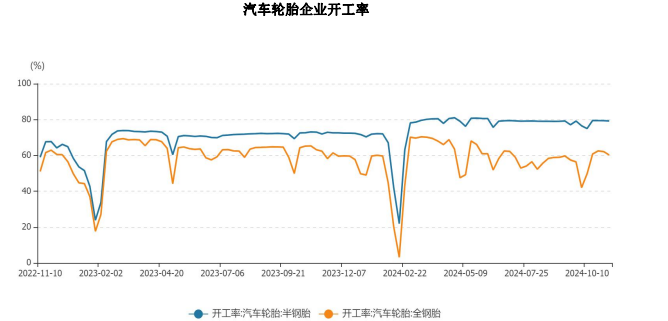

截至 2024 年 11 月 7 日,半钢胎汽车轮胎企业开工率为79.19%,较上周下降0.14%;全钢胎汽车轮胎企业开工率为 60.21%,较上周下降 1.91%。

截至 2024 年 9 月 30 日,中国汽车月度产量 279.63 万辆,同比下降1.87%,环比上涨12.2%。

截至 2024 年 9 月 30 日,中国汽车月度销量 280.89 万辆,同比下降1.73%,环比上涨14.5%。

截至 2024 年 9 月 30 日,中国重卡月度销量 57712 辆,同比下降32.67%,环比下降7.59%。

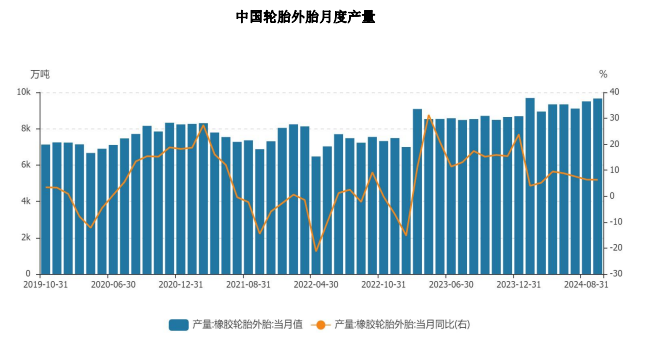

截至 2024 年 9 月 30 日,中国轮胎外胎月度产量为 9660.3 万条,同比增长6.3%。

截至 2024 年 9 月 30 日,新的充气橡胶轮胎中国出口量为5427 万条,环比下降12.27%。

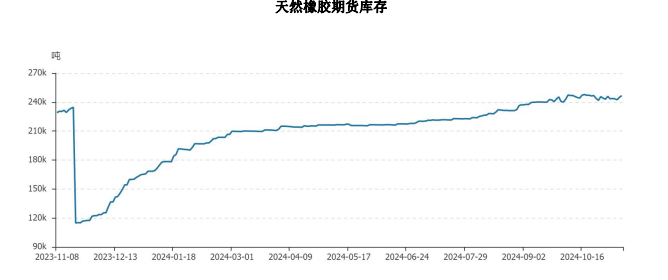

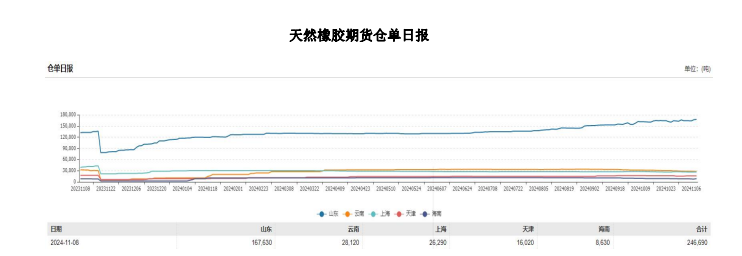

截至 2024 年 11 月 8 日,上期所天然橡胶期货库存 246690 吨,较上周上升3230吨。

截至 2024 年 11 月 3 日,中国天然橡胶社会库存 111.3 万吨,环比下降0.41万吨,降幅 0.4%。其中中国深色胶社会总库存为 62.4 万吨,环比下降1%。中国浅色胶社会总库存为 48.9 万吨,环比增 0.3%。

截至 2024 年 11 月 3 日,青岛地区天胶保税和一般贸易合计库存量41.3 万吨,环比上期增加 0.5 万吨,增幅 1.17%。其中保税区库存 5.69 万吨,降幅0.87%;一般贸易库存35.61万吨,增幅 1.51%。

五、库存端情况

六、基本面分析

从供给端来看,上周越南北部和泰国南部产区降雨增加影响割胶,海外原料价格止跌回升;国内海南产区仍受台风影响,云南产区降雨有所增加,国内产区即将逐步进入停割过渡期,国内原料产出受限,价格受到一定支撑。

从需求端来看,上周半钢胎工率微幅下降,仍处高位;全钢胎开工率小幅下降。近期下游轮胎开工率维持高位,企业整体出货顺利。终端车市方面,10 月乘用车市场表现强劲,重卡市场销量同比下降 24%,环比增长 7%。汽车以旧换新政策持续出台,提振橡胶消费预期,后续需关注政策落地效果。

从库存方面来看,上周上期所库存小幅上升;中国天然橡胶社会库存继续小幅下降;青岛总库存继续小幅增加,累库幅度较缓,库存仍处低位。

七、后市展望

上周国内天然橡胶期货主力合约期货价格先抑后扬,连续上涨,总体涨幅较大。

展望后市,从宏观面来看,美国大选落地,美国经济数据疲软,美联储继续降息符合市场预期;国内利好刺激政策不断出台,经济景气水平逐步回升。从基本面来看,受到国内外产区天气影响,原料价格存在支撑。

需求方面,汽车以旧换新政策持续推进,提振橡胶消费预期,10 月乘用车市场表现强劲,但是重卡市场持续低迷。上周上期所库存小幅回升,中国天然橡胶社会库存继续小幅下降,青岛总库存持续累库但幅度较缓,库存仍处低位。

综上所述,在成本端存在支撑,市场情绪相对积极,库存小幅累库但仍处低位的情况下,预计胶价短期内或将维持区间震荡。后续关注主产区天气变化情况、橡胶进口情况、欧美央行降息进展、需求变化情况和去库情况。

八、操作策略

预计 RU2501 合约短期或将维持区间震荡。

操作上,建议暂时保持观望,激进投资者可考虑区间操作。