行情复盘

11月22日,原油期货主力合约收涨1.49%至538.0元。

持仓量变化

11月22日收盘,原油期货持仓量:+1209手至26586手。

期货市场

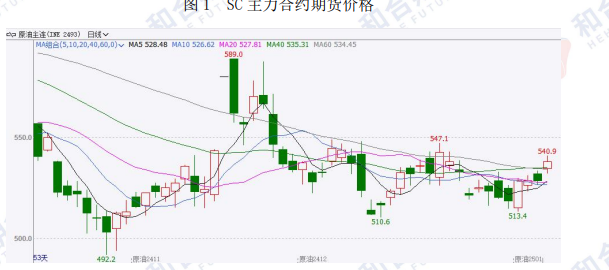

本周原油期货价格震荡上涨。欧佩克可能在 12 月份进一步推迟增产,而本周挪威最大油田停产,俄乌冲突升级盖过了原油库存的超预期增加,油价获得支撑。截至本周五收盘,SC 原油主力合约收盘价 538.0 元/桶,较上周五收盘价上涨 3.40%。

后市展望

近期美国原油库存开始逐步进入季节性累库阶段,原油库存超预期增加。综合来看,近期地缘政治风险扰动,需求仍显疲软,预计下周油价维持区间震荡走势。

研报正文

一、行情回顾

本周原油期货价格震荡上涨。欧佩克可能在 12 月份进一步推迟增产,而本周挪威最大油田停产,俄乌冲突升级盖过了原油库存的超预期增加,油价获得支撑。截至本周五收盘,SC 原油主力合约收盘价 538.0 元/桶,较上周五收盘价上涨 3.40%。

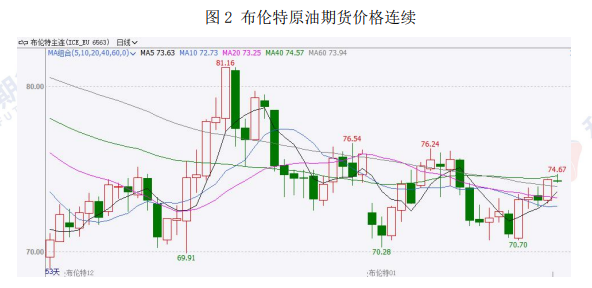

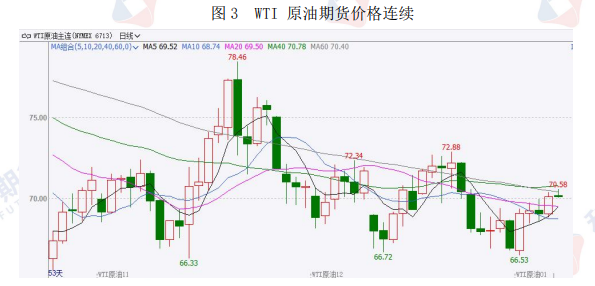

国际原油周内上涨,截至周五国内收盘时间,布伦特原油主力合约收于74.24 美元/桶,较上周五收盘价上涨 4.49%;WTI 原油主力合约收于美元70.10美元/桶,较上周五收盘价上涨 4.72%。

二、供给分析

(一)欧佩克原油供应情况

OPEC+考虑推迟增产计划。OPEC+原计划在 12 月将日产量提高18 万桶,该集团已减产 586 万桶/日,约占全球石油需求的 5.7%。自愿减产的解除将取决于市场状况。有报道称,由于担心石油需求疲软和供应增加,OPEC+可能会将12 月份的石油增产计划推迟一个月或更长时间,推迟增产的决定最早可能在下周做出。OPEC+定于 12 月 1 日召开会议,决定下一步的产出政策措施。

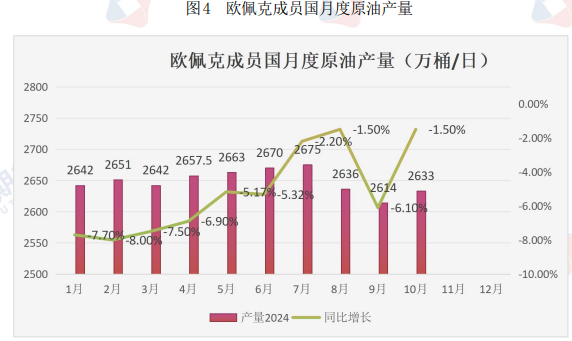

欧佩克(OPEC)10 月石油产量自前一个月的年内低点反弹,因利比亚产量增长。数据显示,石油输出国组织 10 月的日产量为 2633 万桶,较9 月份的日产量增加 19.5 万桶,其中利比亚的增幅最大,利比亚产量恢复,油田得以全面恢复生产。额外的供应给本已受全球需求担忧拖累的油价带来下行压力。委内瑞拉亦增加产量,原油产量达到 86 万桶/日,这是至少 2020 年以来的最高水平。利比亚和委内瑞拉都不受 OPEC+减产协议的约束。在产量下降的国家中,伊拉克和伊朗的降幅最大。

(二)美国原油供应情况

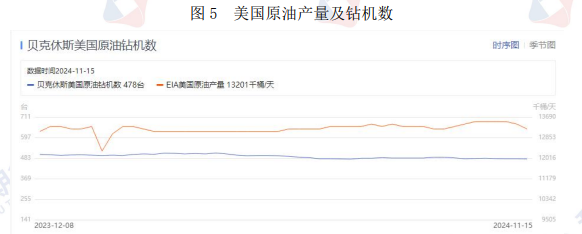

EIA 略微上调今年美国石油产量预测。11 月份美国石油产量将平均为1344万桶/日,较 10 月份的 1345 万桶/日略有下降;12 月份预计将平均为1352 万桶/日。预计 2024 年美国原油产量为 1320.00 万桶/日,此前为1320.00 万桶/日。预计 2025 年美国原油产量为 1350.00 万桶/日,此前为1350.00 万桶/日。EIA短期能源展望报告:预计 2024 年美国原油产量将增加30.00 万桶/日,此前为30.00 万桶/日。预计 2025 年美国原油产量将增加 30.00 万桶/日,此前为30.00万桶/日。

截至 11 月 15 日当周,美国原油日均产量 1320.1 万桶,比前周日均产量减少 19.9 万桶,比去年同期日均产量增加 0.1 万桶。

据外电 11 月 15 日消息,美国能源服务公司贝克休斯(Baker Hughes)周五在其备受关注的报告中表示,本周美国能源企业活跃石油和天然气钻机数下降,为四周内首见。

数据显示,截至 11 月 15 日当周,美国石油和天然气钻机总数下降1 座,至584 座,为 9 月初以来最低水平。贝克休斯表示,与去年同期相比,钻机总数减少 34 座,同比下降 6%。本周石油钻机数下降 1 座,至478 座,为截至7 月19日当周以来的最低水平:天然气钻机数亦下降 1 座,至101 座。

(三)俄罗斯原油供应

据外电 11 月 6 日消息,俄罗斯公布的数据显示,该国10 月份的原油产量几乎与 OPEC+配额一致。上个月,该国原油产量为 897.3 万桶/日,比9 月份增加约 3.000 桶/日,仅比当月基于 OPEC+的产量配额高出5.000 桶/日。

俄罗斯原油海运出口量持续上升,原因是国内炼油厂进行大量检修,因此有更多原油可供出口。油轮跟踪数据显示,截至 10 月 20 日的四周内,俄罗斯平均每天出口原油 347 万桶,与截至 10 月 13 日的四周平均水平相比增加14 万桶。数据显示,截至 10 月 20 日的四周平均出口量是俄罗斯自6 月底以来的最高水平。

三、需求分析

据外电 11 月 12 日消息,石油输出国组织(OPEC)周二连续第四个月下调2024年和 2025 年全球石油需求增长预测。OPEC 在月度报告中表示,2024 年全球石油需求将增长 182 万桶/日,低于上月预期的 193 万桶/日增幅;2025 年全球石油需求将增长 154 万桶/日,低于上月预期的 164 万桶/日增幅。OPEC 称,2024年10 月,该组织石油产量为 2,653 万桶/日,较 9 月高出466,000 桶/日;2024年非 OPEC 供应增长预测维持在 120 万桶/日;2025 年非OPEC 供应增长预测维持在110 万桶/日。

IEA 将今年的石油需求预测上调 6 万桶/日,至 92 万桶/日,主要原因是欧洲的石油消费量高于预期,同时对明年的预测下降了 1 万桶/日至99 万桶/日。

EIA 略微上调全球原油需求增速,维持今明两年美国石油需求预估不变:2024 年全球原油需求增速预期为 100 万桶/日,此前预计为100 万桶/日。2025年全球原油需求增速预期为 130 万桶/日,此前预计为120 万桶/日。预计2024年美国原油需求增速为 0.00 万桶/日,此前为 0.00 万桶/日。预计2025 年美国原油需求增速为 20.00 万桶/日,此前为 20.00 万桶/日。

截至 11 月 15 日当周,美国炼油厂开工率 90.2%,比前一周下降1.2 个百分点,美国炼厂加工总量平均每天 1622.8 万桶,比前一周减少28.1 万桶。当周,美国原油出口量日均 437.8 万桶,比前周每日出口量增加93.8 万桶,比去年同期日均出口量减少 40.8 万桶,上周美国原油进口量平均每天768.4 万桶,比前一周增长 117.5 万桶,成品油日均进口量 146.4 桶,比前一周减少32.5 万桶。

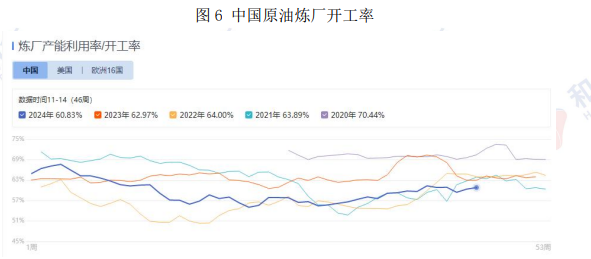

中国国内原油地方炼厂开工率环比有所上升,但处于历史同期低位。截至11 月 14 日当周,炼厂产能开工率为 60.83%,同比下降2.14%,环比上涨0.47%。

数据显示,中国 10 月份炼油厂的产量同比下降4.6%,连续第七个月同比下降,因为工厂关闭抵消了新产能提升和假日旅行需求增长的影响。

中国炼油厂在 10 月份加工 5954 万吨原油,相当于1402 万桶/日,低于9月份的 1430 万桶/日,也低于 2023 年 10 月份的 1505 万桶/日。今年前10个月,中国炼油厂产量为 5.9059 亿吨,即 1,414 万桶/日,同比下降2%,这是今年迄今第五次产量下降。如果使用去年统计局公布的5.9059 亿吨,今年头10 个月的炼油厂产量同比降低幅度更大,为 4.55%。

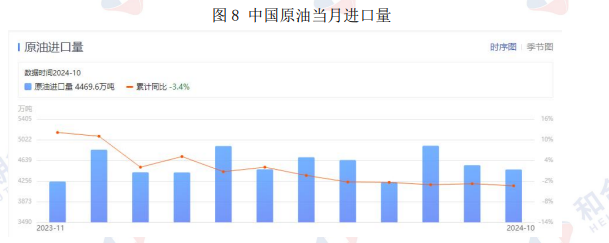

海关总署网站 11 月 7 日发布的数据显示,中国 10 月原油进口量为4,469.6万吨,同比下滑 9%,这是国内原油进口量连续第六个月同比下滑。1-10 月累计进口量为 45707.4 万吨,较去年同期的 47315.7 万吨下滑3.4%。

中国 10 月成品油进口量为 393.9 万吨,1-10 月累计进口量为4092.1 万吨,较去年同期的 3.900.4 万吨增加 4.9%。

中国 10 月天然气进口量为 1054.3 万吨,1-10 月累计进口量为10952.9万吨,较去年同期的 9642.7 万吨增加 13.6%.

四、库存分析

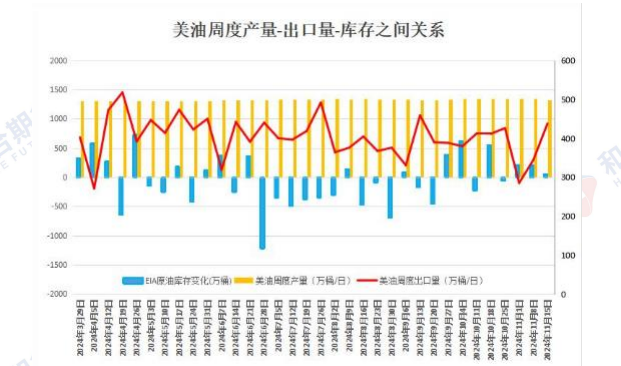

美国能源信息署(EIA)周三公布的库存报告显示,上周美国炼油厂开工率下降,美国商业原油与汽油库存继续增加,而馏分油库存下降。

EIA 报告显示,截至 11 月 15 日当周,包括战略储备在内的美国原油库存总量 8.19482 亿桶,比前一周增长 194.5 万桶;美国商业原油库存量4.30292 亿桶,比前一周增长 54.5 万桶;美国汽油库存总量 2.08927 亿桶,比前一周增长205.4万桶;馏分油库存量为 1.14301 亿桶,比前一周下降 11.4 万桶。备受关注的美国俄克拉荷马州库欣地区原油库存 2505.1 万桶,减少 14 万桶。过去的一周,美国石油战略储备 3.8919 亿桶,增加了 140 万桶。原油库存比去年同期低3.96%;比过去五年同期低 4%;汽油库存比去年同期低 3.46%;比过去五年同期低4%;馏份油库存比去年同期高 8.28%,比过去五年同期低 4%。美国商业石油库存总量增长304.8 万桶。

五、宏观消息

国外方面,俄罗斯和乌克兰的紧张局势迅速升级,两国互射远程导弹,市场担心如果冲突扩大,原油供应将受影响。俄罗斯总统普京周四表示,俄罗斯已向乌克兰军事设施发射了高超音速中程弹道导弹,并警告西方,莫斯科可能会袭击任何使用武器对付俄罗斯的国家的军事设施。

外媒 11 月 18 日消息,挪威国家石油公司表示,由于陆上停电,该公司已停止西欧最大油田 Johan Sverdrup 的生产,但没有明确的重启时间表。

美国 10 月零售销售环比增 0.4%,前值大幅上修。美国零售销售在第四季度初保持稳健,10 月零售销售环比增速为 0.4%,预期为0.3%,9 月前值大幅上修至 0.8%。由于美国零售销售数据强劲,有美联储官员延续鲍威尔偏鹰派措辞,甚至称 12 月降息并非板上钉钉,降息预期有所担忧。

11 月 13 日周三,美国劳工统计局公布的 10 月份美国名义与核心CPI 环比、同比增幅数据均符合市场预期,其中,美国名义 CPI 同比增速在10 月份加速至2.6%,环比上涨 0.2%,核心 CPI 环比上涨 0.3%且同比增3.3%,都持平前值。尽管符合符合预期但创三个月新高,止步“六连跌”,核心通胀环比增速连续三个月未见回落,市场普遍认为 12 月美联储降息 25 个基点“板上钉钉”。

美国 10 月 PPI 同比上升 2.4% 高于市场预期的 2.3%;10 月核心PPI 同比上升 3.1%,亦高于市场预期的 3%。受此影响,12 月份降息25 个基点的可能性降至 75%,而在数据公布前,这一概率高于 80%。

国内方面,中国人民银行最新发布的数据显示,10 月末,广义货币(M2)余额 309.71 万亿元,同比增长 7.5%;狭义货币(M1)余额63.34 万亿元,同比下降 6.1%。前 10 个月,人民币贷款增加 16.52 万亿元,社会融资规模增量累计为 27.06 万亿元,比上年同期少 4.13 万亿元。

10 月份,全国居民消费价格同比上涨 0.3%,环比下降0.3%。10 月份,社会消费品零售总额 45396 亿元,同比增长 4.8%,增速比上月加快1.6 个百分点。

2024 年 1—10 月份,全国固定资产投资(不含农户)423222 亿元,同比增长 3.4%;

10 月份,规模以上工业增加值同比实际增长 5.3%(增加值增速均为扣除价格因素的实际增长率)。从环比看,10 月份,规模以上工业增加值比上月增长0.41%。1—10 月份,规模以上工业增加值同比增长 5.8%。

六、行情展望

供应端,OPEC+考虑推迟 12 月份的增产计划,俄乌冲突导致地缘风险溢价升温,市场担心俄罗斯原油断供支撑油价。需求端,全球需求疲软,OPEC 连续四个月下调全球原油需求,IEA 略微上调需求,但亚洲原油需求大国进口维持低位,经济恢复情况仍有待观察。库存端,近期美国原油库存开始逐步进入季节性累库阶段,原油库存超预期增加。综合来看,近期地缘政治风险扰动,需求仍显疲软,预计下周油价维持区间震荡走势。

风险点:

宏观经济风险、需求预期、地缘政治风险等。